一周市场回顾

金融地产“护盘”,A股震荡向上

节后2个交易日,市场有所震荡,上证指数收涨0.34%,其他主要指数回落,创业板指下跌2.46%,沪深300下跌0.30%,中证500下跌0.65%。

行业方面,一季度银行、保险等企业业绩亮眼,此外4月份百强房企销售数据出炉,同比上涨,全周金融、地产、传媒表现较优,申万一级行业方面,银行(3.74%)、传媒(3.51%)、非银金融(3.29%)、房地产(2.85%)、纺织服装(2.66%)等行业表现靠前,家用电器(-3.91%)、通信(-3.66%)、电子(-2.74%)、电力设备(-2.15%)、有色金属(-1.83%)表现靠后。

海外方面,欧美股市上周(20230501-20230505)涨跌不一。美联储如期加息25基点,鲍威尔称累计500bp的加息使政策利率已经到达或接近足够有限制性的水平,但同时仍强调通胀前景并不支持降息。此外,美国公布的非农数据好于预期,鉴于核心通胀压力仍大,叠加银行业动荡、债务上限危机发酵的负面影响,美股全周震荡。

一周热点回顾

4月PMI数据出炉:制造业收缩、服务业扩张

国家统计局数据显示,4月份,制造业采购经理指数(PMI)为49.2%,比3月下降2.7个百分点;非制造业商务活动指数为56.4%,比3月下降1.8个百分点,高于临界点。

具体来看,受市场需求不足和一季度制造业快速恢复形成较高基数等因素影响,制造业PMI降至临界点以下,景气水平环比回落。其中,供需双双回落,制造业主动去库存。此外,进口、从业人员、价格等指标均不同程度下滑,说明制造业活动趋于收敛。

但是,整体来看,就业人员的下滑速度好于供需指标,所处的分位水平也相对更高;原材料价格-出厂价格的剪刀差进一步收窄,反映终端价格相对强于原材料端,意味着内生性的经济循环仍在蓄势中,中期的修复前景仍旧相对积极。

4月份,非制造业保持较高景气水平,服务业、建筑业等非制造业PMI仍在扩张区间。其中,服务业商务活动指数连续3个月位于较高景气区间,与居民出行和消费密切相关的交通运输、住宿、文化体育娱乐等行业商务活动指数高于60%,行业业务总量明显增长。建筑业商务活动指数为63.9%,连续三个月位于高位景气区间,建筑业生产活动持续较快扩张。

总体来看,4月中国经济运行呈制造业收缩、服务业扩张的特点,前期“恢复性”反弹之后,经济的内生动能可能仍在相对低位,基础仍需继续巩固。但是往后看,不论是生产还是消费端,相比潜在增长速度仍有提升空间,中期经济动能的修复方向相对确定。

一周资金追踪

成交活跃,外资加仓金融、食品饮料

上周两个交易日,单日成交量均在万亿以上,日均成交额为11233.46亿元,较节前一周有小幅提升。

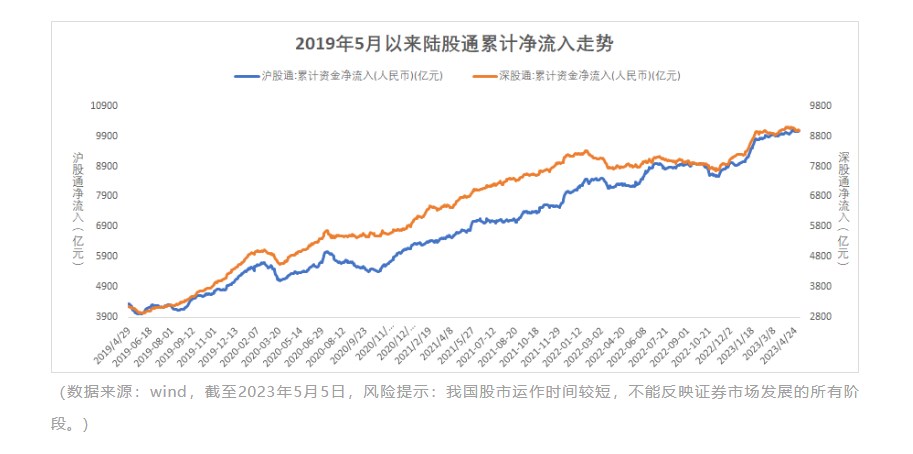

资金方面,南向赴港资金(内资)上周净买入18.34亿港元,其中沪市港股通净买入18.76亿港元,深市港股通净流出0.42亿港元。北向资金(外资)上周净流出8.06亿元,沪股通净流入35.37亿,深股通净流出43.43亿。

具体行业方面,外资净流入的板块包括食品饮料、银行、非银金融、汽车、医药生物等,其中食品饮料的净流入超过25亿,净流出的板块包括计算机、电力设备、家用电器、传媒、钢铁等,其中计算机的净流出为23.74亿。

市场估值分位数

估值方面,截至5月5日,沪深300指数PE估值为12.34倍,处于上市以来36.50%分位,中证800指数PE估值为13.78倍,处于上市以来39.57%分位;风险溢价而言,沪深300指数风险溢价为5.37%,处在近5年以来67.07%的分位水平;中证800指数风险溢价4.53%,处在近5年以来62.08%的分位水平,均具备不错的配置价值。