年底年初,和不少投资者有交流过对于股票的看法,但其实我投资范围,不仅限于股票,还包括债券,以及可转债这类介于股和债之间的投资品种。

为了让持有人获得长期稳定性更高、风险收益比更高的持基体验,我认为可转债具有不容忽视的投资价值。

可转债的四个特征

可转债简单来说,是一种上市公司发行的,可以转换为其股票的一类债券。可转债有三大属性:债性、股性和可转换性。在此基础上,可转债在投资上形成了四个比较主要的特征:

第一,风险收益比比较高。

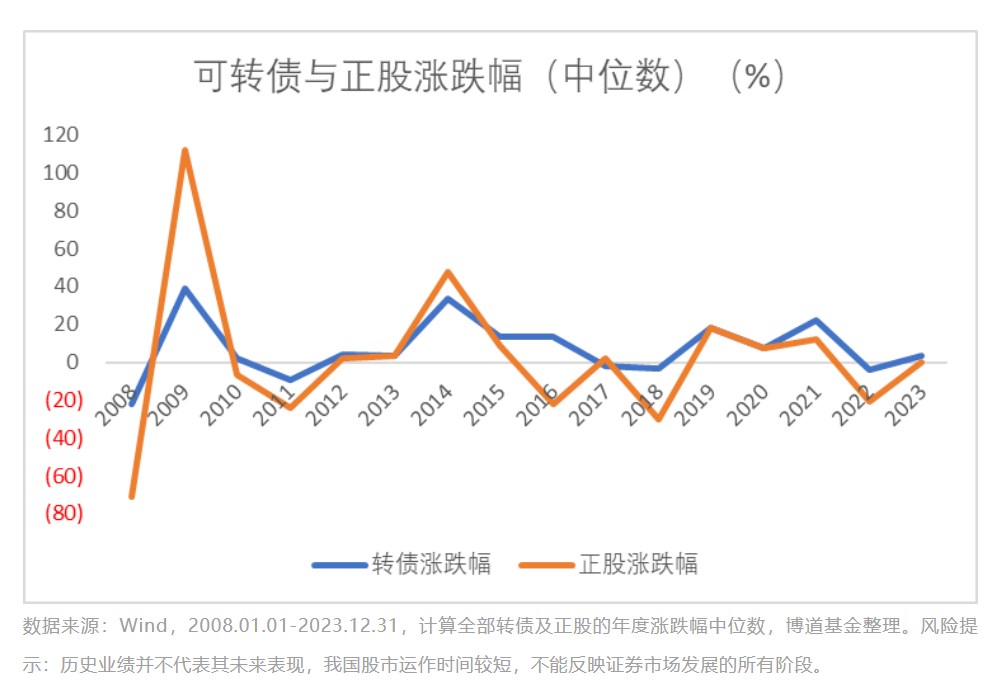

“风险收益比”的大致意思是,承担的每份风险的基础上预期带来多少收益。从历史来看,转债历史表现好于正股,(正股:发行可转债的企业所发行的股票)。可转债总体走势和正股具有一定的一致性,但当股市大幅下跌时,可转债回撤相对更小,体现出了一定的抗跌性:

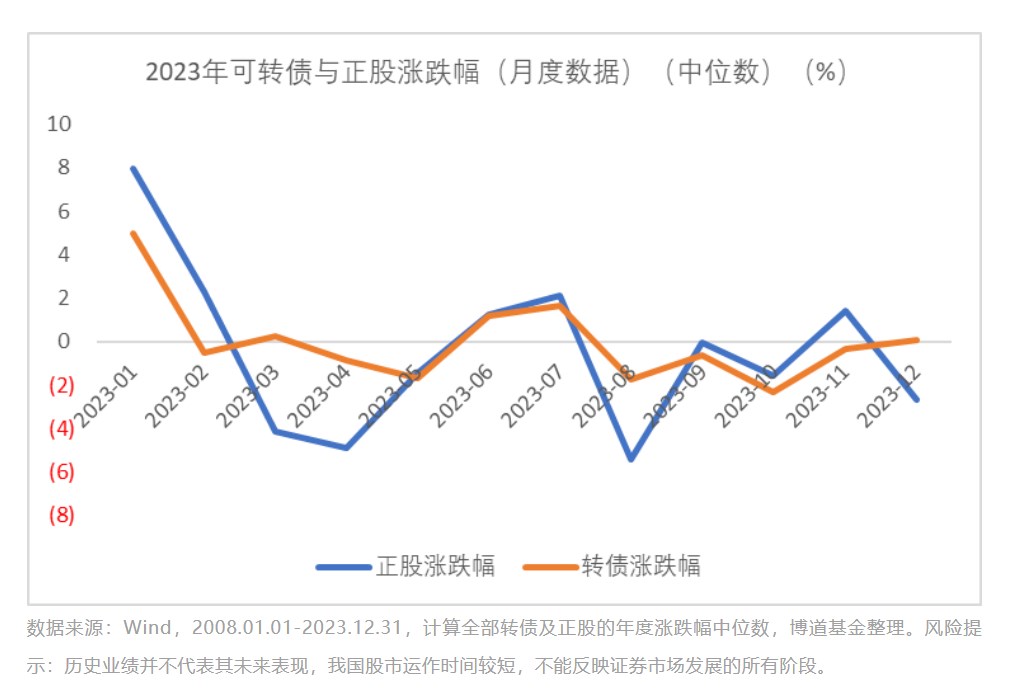

以2023年为例,逐月计算可转债及其正股涨跌幅中位数,可以看出在市场震荡时,可转债明显具有更好的抗跌性:

从历史上每年的正股和转债涨跌幅(中位数)统计来看:

1)在熊市里可转债均大幅跑赢所对应的正股,回撤小;

2)可转债在16个年度里每年的中位数收益率加总也超过正股较多。

如下图:

所以历史数据来看,可转债是一项风险收益比比较高的资产。

第二,长期绝对收益。

从历史来看,绝大多数可转债都以转股的方式退市,而转股时带来的收益可观。发行人一般都有较强的转股动力,而如果触发强制赎回条件,即“迫使”投资人以转股的方式退出,那么往往会给投资者人额外丰厚的收益补偿,加之可能的波段操作,以及少量的票息(转债每个付息日可获得少量的票面利息),产生的绝对收益可观。

第三,改善资产配置、改善组合风险收益比。

由于可转债具有上述特征,可以从资产配置的角度,利用可转债争取构建出长期稳定性更高、风险收益比更高的组合,是取得长期较好投资收益的战略性的配置资产之一。

可转债有安全边际同时又能相当程度上跟随正股,适合左侧投资、成长股投资、长期绩优公司投资。通过运用可转债这种特殊的投资品种,降低了配置时机的要求。

第四,适合左侧投资、成长股投资、长期绩优公司投资,以时间换空间。

在我看来,可转债是向下有支撑的一类资产:如果转债价格下跌,则使得持有该转债的到期收益率上升,直至和同类信用债的收益率相接近时,价格得到支撑,此时无论正股怎么下跌,可转债价格不再下跌(排除信用风险)。

同时,可转债又能较大程度跟随正股上涨:它在转股期内具有以某一固定价格转股的权利。如果正股上涨,转债的价格也自然上涨。如果正股基本面利好不断确认,转股后也可以继续持有正股。

可转债的转股溢价率通常为正,和直接持有股票相比,可转债持有人以牺牲部分可能的涨幅来换取安全边际的品种。由于这种特征,可转债十分适合左侧投资、成长股投资以及对长期绩优公司的投资,也适合用于市场低位布局和震荡市场中进行防守。

总的来说,可转债既有向下的安全边际,又有向上的弹性,对投资来说非常重要,是一类可以优化投资性价比的重要资产,至于投资的标的和投资时点我会帮投资者来跟踪和选择,争取为投资者寻找更多的收益来源,优化基金投资体验。

可转债投资的三个层次

具体怎么投资,我总结投资可转债的境界有三个层次。

第一层次:替代正股,改进资产配置、改善组合风险收益比。

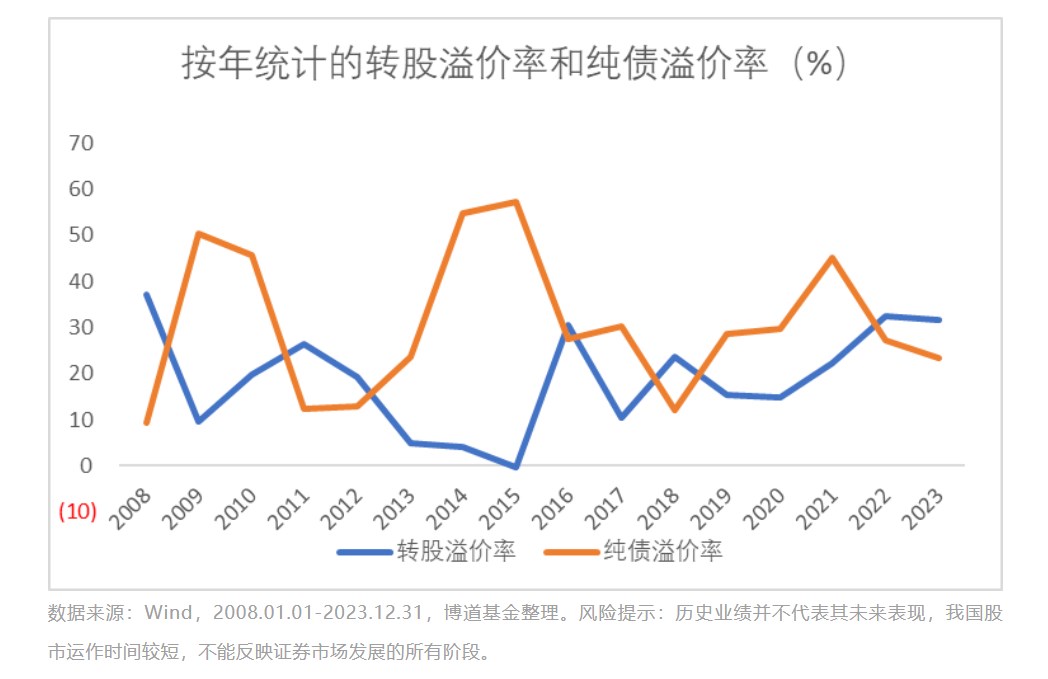

通过各种指标,可以模拟出可转债价格的收益状况(要考虑的指标包括正股的波动性、可转债的剩余期限、转股溢价率(当前转债的交易价格相较其转股的溢价程度)、纯债溢价率(当前转债的交易价格相较其内在纯债价值的溢价程度)等),将模拟出来的可转债收益和正股的做对比,在权衡两者的风险收益比之后,选择可转债加入投资,能改善投资组合的风险收益比,或建立不同投资组合的风险收益特征。

什么时候可转债性价比比较高?一般来说,可转债转股溢价在0-20%时,是股票比较好的替代资产。尤其当纯债溢价率也处于较低位时,由于可转债底部有一定的支撑,且随着权益市场上涨,转债有跟随上涨的空间,此时可转债性价比凸显,是布局的良好时机。

这一层次的投资,具备可转债相关指标和金融工程的相关知识,就可以做到。

第二层次:可转债的贝塔。

更进一步,当投资一批价格“有效”的可转债时(市场信息都已反映到交易价格的可转债),这时想取得超额收益,就需要我们对权益市场整体、大类资产、利率走势等宏观层面有系统性的深入预判,这要求基金经理对市场贝塔有超额认知,也就是对市场看得更透彻,对市场的预判超过其他人。

这一层次的投资研究有点像宏观策略的研究,评论宏观环境不难,但想预判准确还是有相当的难度。

第三层次:个券的阿尔法

个券的阿尔法,也就是基金经理对可转债券本身的超额认知。这是可转债最吸引人之处,也是更细致、容易把准确度提高的地方。这一层次的投资需要基金经理对个股有深入的研究。

这一层面的研究是股票研究的传统优势所在,研究可转债需要在这一层面做到和主动权益研究一样的深度,才能获得投资优势,这也是市场整体相对比较缺乏的。

不过因为可转债个券的债性能够给价格提供支撑,如果遇到判断失误,在信用风险掌控得比较好的情况下,下行风险相对比正股小。