一周市场回顾

外围干扰A股震荡,TMT延续强势

上周国内1-2月经济数据显示,国内经济基本面有所回暖,然而美国硅谷银行和瑞士信贷相关事件相继持续扰动外围市场,受此影响,A股整体呈震荡走势。主要指数中,上证指数上涨0.63%,上证50指数下跌0.30%,中证500指数下跌0.35%,创业板指下跌3.24%。

行业方面,上周31个申万一级行业中有11个行业录得正收益,TMT、建筑领先,电新跌幅较大。具体来看,传媒(5.86%)、建筑装饰(5.46%)、计算机(4.50%)、通信(4.25%)、电子(1.17%)表现靠前;电力设备(-5.90%)、社会服务(-2.98%)、汽车(-2.96%)、基础化工(-2.95%)、煤炭(-2.58%)表现靠后。

海外方面,欧美股市涨跌不一。美股市场方面,硅谷银行危机逐步缓解,美国劳工部公布的2月CPI数据符合预期,全周美股整体上涨,欧洲方面,瑞士信贷深陷流动性危机,欧洲股市整体所有下跌。

一周热点回顾

投资、消费超预期修复,1-2月经济企稳回升

国家统计局3月15日发布相关经济数据,1-2月份,国民经济企稳回升。

工业生产恢复加快,服务业明显回升。2023年1-2月工业增加值同比2.4%(去年12月为1.3%),服务业生产指数同比5.5%(去年12月为-0.8%)。服务业方面,道路运输、航空运输、邮政、住宿、租赁及商务服务等行业商务活动指数位于60.0%以上高位景气区间。从市场预期看,服务业业务活动预期指数为64.8%,比上月上升0.5个百分点。

投资超预期,尤其是地产。1-2月固定资产投资累计同比5.5%(去年12月为5.1%),其中制造业投资累计同比8.1%(去年12月为9.1%),基建(含电力)投资累计同比12.2%(去年12月为11.5%),房地产投资累计同比-5.7%(去年12月-10%)。地产端数据呈现全方位回暖的特征,1-2月商品房销售企稳、竣工如期回升、新开工大幅回暖拉动存量施工面积,到位资金也显著改善,后续地产端的修复还需要持续观察。

消费修复好于预期。1-2月社会消费品零售总额同比3.5%(去年12月为-1.8%)。从整体上看,1-2月消费主要反映返乡过年和出行链修复的拉动,幅度上有一定暂时性因素、宽度上主要是局部性修复;汽车等大件消费偏弱,反映经济复苏的顺周期力量仍旧偏弱,短期斜率可能逐渐收敛。

超预期,央行宣布降准0.25个百分点

3月17日,中国人民银行公告称,决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

本次降准公告中重提“发挥货币政策工具的总量和结构双重功能”,明确要“保持货币信贷总量适度、节奏平稳”,并再度强调“兼顾内外平衡”。近期国内需求回暖节奏偏缓、通胀压力较低,且海外出现部分银行破产等金融风险并扰动美联储加息节奏,“兼顾内外平衡”,为本次降准提供了较合适的窗口。

值得一提的是,不同于2022年两次全面降准均提前通过国常会“预告”,今年首次降准的落地略超过市场预期。当然速度不等于力度,后续政策“密度”或会提升,但是政策“力度”仍然是基于当前整体宏观形势的判断。整体来看,仍然以中性基调保持流动性合理充裕的导向为主。

一周资金追踪

单周超百亿净流入,外资逆市买入新能源

上周市场日均成交额为8820.68亿元,较前一周有所提升。

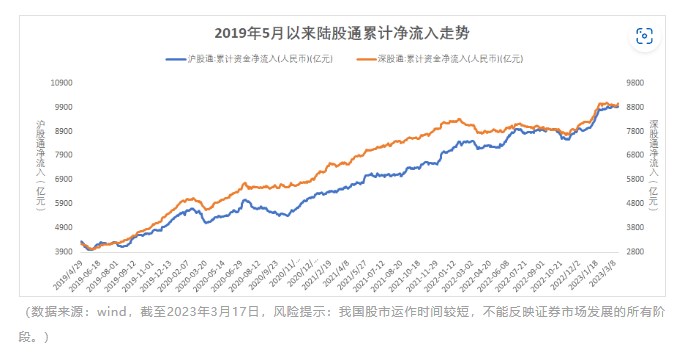

资金方面,上周南向和北向双双净流入。其中南向赴港资金(内资)上周依旧保持净流入态势,全周净买入134.58亿港元,其中沪市港股通净买入71.02亿港元,深市港股通净买入63.57亿港元。北向资金(外资)上周净流入147.81亿元,沪股通净流入22.14亿,深股通净流入125.67亿。

具体行业方面,外资净流入的板块包括电力设备、医药生物、传媒、有色金属、电子等,其中电力设备的净流入超过39亿,净流出的板块包括银行、非银金融、家用电器、钢铁、煤炭等,其中银行板块的净流出为25.74亿。

市场估值分位数

上周A股调整,截至3月17日,沪深300指数估值11.91倍,上市以来估值历史分位数为29.35%,风险溢价为5.54%,处在近5年以来76.36%的分位水平,具备不错的长期投资性价比;中证500指数估值23.52倍,上市以来估值历史分位数为17.78%,风险溢价1.40%,处在近5年以来58.32%的分位水平。