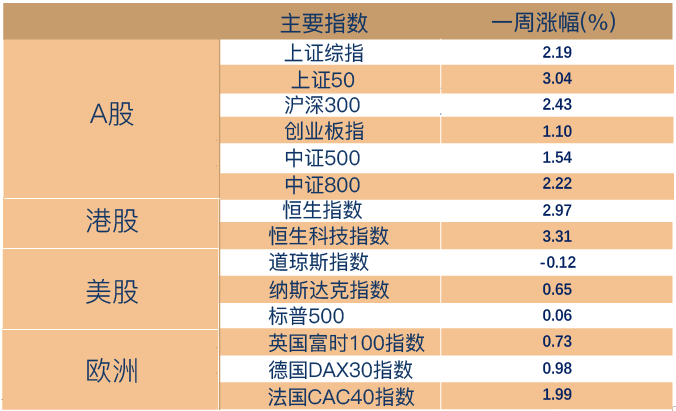

一周市场回顾

“稳增长”政策发力,A股上周迎反弹

上周A股迎来小幅均衡修复,主要受益于海外冲突短期迎边际积极进展,以及国内政策继续强化稳增长预期等,整体市场情绪趋于稳定,北向资金结束连续三周净流出。行业方面,房地产行业涨幅最大10.8%,建材、银行等相关板块也受到提振。

具体来看,3月经济景气继续下探,主要体现在疫情拖累和地产需求仍弱。3月制造业和服务业PMI双双降至荣枯线下,分别为49.5%和46.7%,显示经济再度走弱,疫情扩散对消费、企业开工、建筑施工均有拖累。

实际上,与以往国内疫情散发相比,本轮疫情扩散涉及地区更广,且包含深圳、上海等超一线城市,整体防控难度更大,由此带来的对经济活动的负面冲击程度也将比以往更大。

政策方面,上周各类“稳增长”举措出台,通过地方债扩大有效投资将是主要抓手,基建领域仍将受到政策的持续推动。同时,央行货币政策委员会一季度例会也指出,要“强化跨周期和逆周期调节,加大稳健的货币政策实施力度”,经济下行压力不减背景下,财政与货币政策将继续发力。

整体来看,基于对业绩短期承压、中长期有望逐步回升,以及对估值处于低位且存在抬升空间的判断,当前市场总体向下空间不大,但受制于不确定性因素,市场仍处震荡阶段,等待不确定性因素缓解或微观主体改善。

![]() (数据来源:Wind,截至2022年4月1日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

(数据来源:Wind,截至2022年4月1日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一周热点回顾

疫情冲击影响,3月PMI逆季节性回落

受疫情扩散冲击,反映经济变化趋势的采购经理指数(PMI)逆季节性回落。2022 年3 月31日,国家统计局公布3月份PMI数据显示:3月制造业PMI低于50的荣枯分界线,为49.5,前值50.2。3月份非制造业PMI为48.4,前值51.6。

具体来看,3月生产指数49.5%,回落0.9个百分点,新订单指数48.8%,回落1.9个百分点,供需两端均逆季节性回落主要是由于疫情影响,本轮疫情扩散至28省、仅次于2020年初的第一波疫情。

其中,劳动密集型的下游轻工业、社交经济消费行业受损明显,例如纺织与服装制造业供需指数均降至45%以下。而必选消费行业在疫情中相对受益,农副、食品及饮料行业供需指数均高于荣枯线。

3月份非制造业商务活动指数为48.4%,低于上月3.2个百分点,其中服务业受到本轮疫情影响显著,建筑业PMI回升0.5个百分点至58.1%,主要是春节后项目集中开复工,房屋建筑业PMI环比降4.1个百分点至54.8%、土木建筑业PMI环比升6.1个百分点至64.7%,基建强、地产弱分化继续。

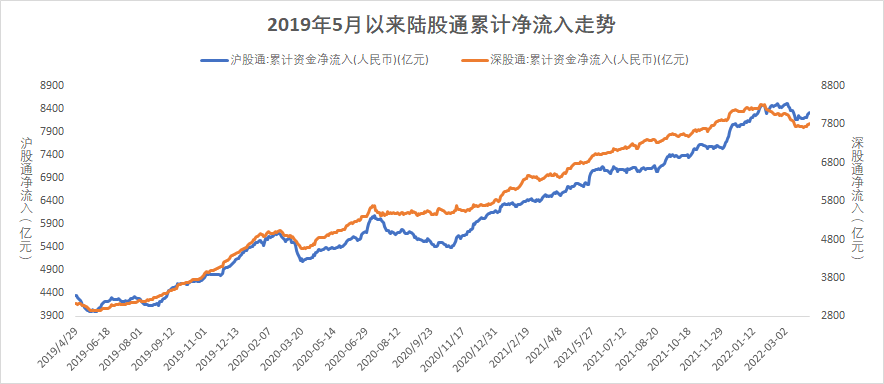

一周资金追踪

外资净流入超200亿,持续加仓新能源

上周A股日均成交额为9280万亿,较前一周有所下降,融资资金成交占比7.06%,陆股通成交占为9.12%。

北向资金上周结束连续三周净流出,整体呈大幅净流入态势,全周净流入229.02亿,其中沪股通净流入127.25亿,深股通净流入101.77亿。

具体分行业方面,上周有多个板块获北向资金净流入,包括电力设备、食品饮料、有色金属、银行、电子等。其中,前一周北向资金净流出的情况下,电力设备获净流入超20亿,上周北向资金净流入最多行业的依旧是电力设备,超过50亿,食品饮料、有色金属、银行、电子行业的净流入也超过20亿;净流出最多的行业是医药生物、房地产、商贸零售、社会服务、公用事业,净流出均不超过10亿。

![]() (数据来源:博道基金,截至2022年4月1日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

(数据来源:博道基金,截至2022年4月1日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

市场估值分位数

(数据来源:wind,截至2022年4月1日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

上周市场小幅上涨,截至上周五,沪深300指数上市以来估值历史分位数为34.57%;中证500指数估值历史分位数为2.06%。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。