一周市场回顾

估值修复,静待花开

2022年开年之后,A股出现了明显的震荡回调。从指数上看,上周各类指数都呈现跌势:上证综指下跌1.65%,深证成指下跌3.46%,沪深300下跌2.39%,创业板指下跌6.80%,科创50下跌6.63%。

从成交金额来看,A股继续保持天量成交:全部A股日均成交额1.23万亿元;从行业上看,“稳增长”板块领涨,而成长赛道大幅度回调:申万一级行业中,钢铁(+4.68%)领涨,房地产(+4.23%)、建筑材料(+3.27%)、银行(+2.79%)、休闲服务(+2.56%)涨幅居前,国防军工(-5.80%)、电气设备(-5.24%)、有色金属(-3.89%)跌幅居前。

剖析市场波动的背后,核心在于分母端的流动性预期变化带来的估值压力。

一方面,我们看到的是稳增长的诉求进一步确立,经济增长的预期由原先的担忧失速转向企稳预期;另一方面,我们看到的是市场对于2022Q2盈利下行的共识性判断。因此,分子端盈利的“差”并非当前市场的主导因素。

反观分母端,国内宽松预期趋于一致,边际增量较少;叠加海外货币政策偏鹰加速市场对流动性预期调整,投资重点由高增长向低估值切换。

整体上,以稳增长为锚,随着基本面预期改善,估值修复通道正在打开。在短期内,继续看好稳增长板块;从中期看,随着2月份各类公司业绩预告或者年报的相继公布,新能源、军工板块等成长赛道预计将出现反弹。

(数据来源:Wind,截至2022年1月7日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一周热点回顾

美联储"缩表"提速,中国货币政策以“稳”为主

美联储于 1 月 5 日公布了 2021 年 12 月议息纪要,“鹰派”程度超预期,显示联储官员担忧通胀超预期上行风险,存在更早加息、更快启动缩表的可能性。期货价格隐含加息预期上行;美债名义利率上行、通胀预期回落。

至 1 月 7 日,联邦基金利率期货价格为美联储到今年 3 月份(较当前水平)加息 20bp、到 5 月份加息 31bp、到 6 月加息 45bp、到 7 月加息53bp、到 9 月加息 65bp,到 12 月份加息 84bp,隐含预期为 3 月或 5 月份即进行首次加息;2022 全年加息 3~4 次。这一预期较去年 12 月议息会议后,市场对 2022 全年加息 2-3 次的预期再度提前。

受此消息影响,全球股市集体下挫。对于国内市场,博道基金认为后续影响有限,可以看到目前市场已经有所企稳。

一方面经济L型的趋势未变,今年的经济增长偏弱。另一方面,财政政策、社会托底政策的力度会有所加大,有一定的对冲效应。在政策“稳字当头”的基调下,货币政策整体也将以稳为主,整体流动性环境温和。

经过市场的阶段性调整,其实股票市场估值总体合理,而且整个社会资金向股票等标准化资产配置的趋势未变,预计未来一段时间股票市场总体以震荡为主,下行风险有限,股票市场仍然是一个积极可为的窗口期。

一周资金追踪

再次抄底!外资上周逆市流入,低估值板块受关注

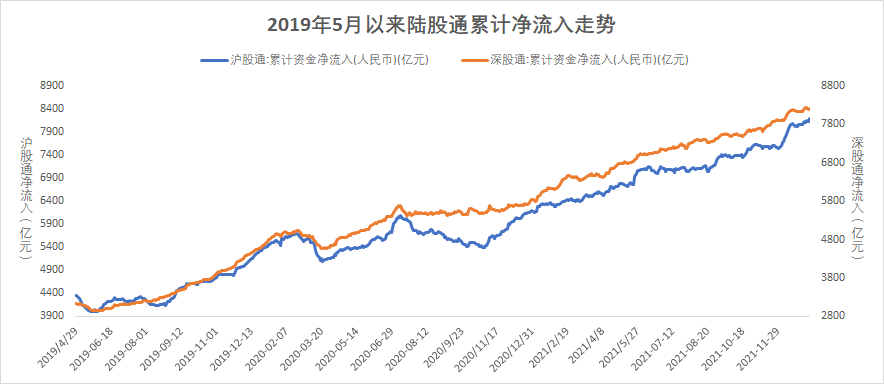

上周A股日均成交额为1.2万亿,较前一周有所提升。其中融资资金成交占比回落至3.7%,陆股通成交占比回升至5.2%。

成交额前100名个股整体成交占比回落至22.8%。从板块上看,TMT板块成交占比上升超1个百分点,制造板块成交占比下降接近2个百分点,其它板块成交占比变动不大。同时,涨停板平均数量回落至69只。

截至上周末,融资余额1.72万亿,较前一周基本持平。陆股通净流入62亿,其中沪股通净流入68.5亿,深股通净流出6.5亿。

分行业来看,净流入最多的行业是银行、基础化工、房地产、非银金融和钢铁,并且银行的净流入超过40亿;净流出最多的行业是电子、食品饮料、计算机、国防军工和家电,并且电子净流出接近40亿。

(数据来源:博道基金,截至2022年1月7日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

市场估值分位数

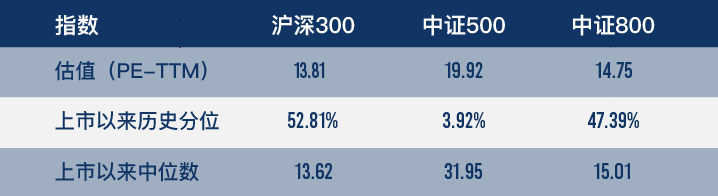

指数估值分位数小幅下降

(数据来源:wind,截至2022年1月7日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

上周市场调整,各指数估值亦有所下降。截至上周五,沪深300指数上市以来估值历史分位数为52.81%;中证500指数估值历史分位数为3.92%。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市需谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。